Поздравление от Начальника ГУ ПФР № 9 с Днем работника налоговых органов РФ

#Шаховская #моШаховская #нашеПодмосковье #муниципальныйокругШаховская #новостиШаховская #ЛетоВПодмосковье

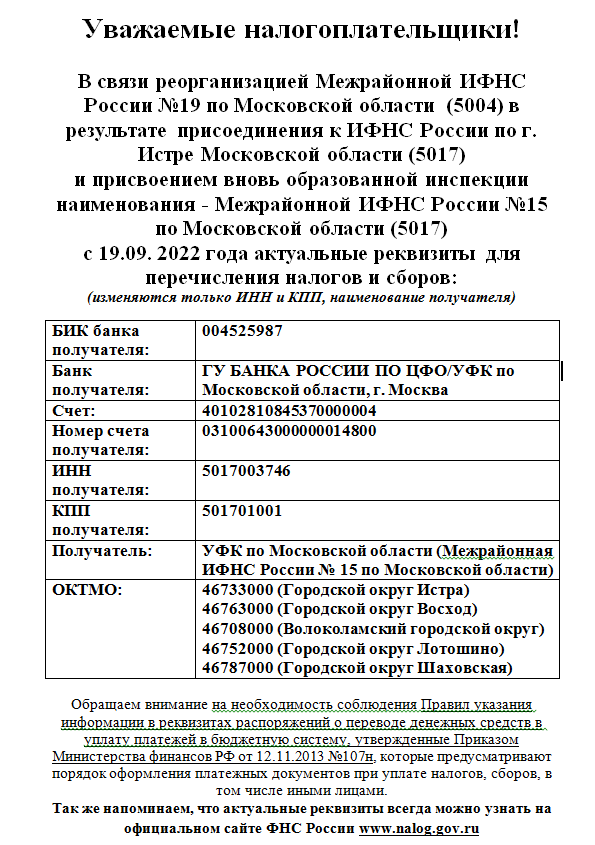

Уважаемые налогоплательщики!

Уважаемые налогоплательщики!

В связи с частичной мобилизацией доработан онлайн-сервис «Прекращение деятельности ИП». Теперь он позволяет: – сформировать и направить в налоговый орган заявление о прекращении деятельности в качестве ИП в электронном виде без использования электронной подписи; – вместе с заявлением направить в налоговый орган скан-образ или фотографию страниц документа, удостоверяющего личность, на которых содержатся сведения о выдаче документа, его серия и номер, фотография и ФИО лица, которому принадлежит документ (паспорт или военный билет) и собственное фото (селфи) заявителя с этим документом, открытым на тех же страницах, для подтверждения личности; – в течение пяти рабочих дней без посещения налогового органа получить на адрес электронной почты, указанной при формировании заявления, результат рассмотрения заявления.

В связи с частичной мобилизацией доработан онлайн-сервис «Прекращение деятельности ИП». Теперь он позволяет: – сформировать и направить в налоговый орган заявление о прекращении деятельности в качестве ИП в электронном виде без использования электронной подписи; – вместе с заявлением направить в налоговый орган скан-образ или фотографию страниц документа, удостоверяющего личность, на которых содержатся сведения о выдаче документа, его серия и номер, фотография и ФИО лица, которому принадлежит документ (паспорт или военный билет) и собственное фото (селфи) заявителя с этим документом, открытым на тех же страницах, для подтверждения личности; – в течение пяти рабочих дней без посещения налогового органа получить на адрес электронной почты, указанной при формировании заявления, результат рассмотрения заявления.

Внимание налогоплательщики!

Внимание налогоплательщики!Уважаемые жители и гости г.о. Шаховская!

05 августа 2022 года Межрайонная ИФНС России №19 по Московской области организует для налогоплательщиков телефонную «прямую линию».

Консультирование по вопросам по осуществлению налоговыми органами возврата (зачета) налоговых платежей можно получить по телефонам:

8 (49636)-2-14-76

8 (49636)-2-10-13

Время работы «прямой линии» – с 9.00 до 17.00

Баглей Алла Александровна

начальник инспекции

График работы инспекции

ПН 9:00-18:00

ВТ 9:00-20:00

СР 9:00-18:00

ЧТ 9:00-20:00

ПТ 9:00-16:45

СБ не работает

ВС не работает

Интервал между буквами (Кернинг): Стандартный Средний Большой